最重要的新闻不是那些高居媒体榜首的新闻。它无关美国就业市场,无关美联储的加息预期,无关中国,甚至也无关类似于1998年的新兴市场货币竞争性贬值。相反,它是欧洲央行理事会成员诺沃特尼(Ewald Nowotny)承认说,欧洲央行的量化宽松政策面临债券供应不足的问题。早前,彭博社引述澳大利亚央行行长的话说,欧洲央行的购买资产担保证券(ABS)计划“并不如我们期望的那样成功”。

为什么呢?因为他们的子弹已经打光了。现在,市场上已经没有多少结构性金融产品了。

早在今年3月份多数经济学家认为,欧元区量化宽松政策一定会失败。时隔半年,我们看到欧洲央行终于不情愿地承认了这一点。以下是具体分析:

欧洲央行的货币化资产规模占到债券总发行量的一半以上(是净发行量的两倍),占到欧元区国内生产总值的12%。如果GDP收缩、欧元区量化宽松扩张的话,货币化资产占GDP的比值还会升高。考虑到欧洲不堪一击的经济状况,以及外界预期欧洲央行仍将在未来一段时间内实行宽松政策,上述情况当然不会被排除在外。事实上,市场人士已经在讨论欧元区会扩大/延长这一计划的可能。

......我们讨厌落井下石。但事实上,市场上根本没有足够的可购买债券,买债计划完全是疯狂之举。

买债计划内在的荒谬之处很多,其最根本的问题在于央行买债计划的规模与欧元固定收益证券的净发行量之间,存在巨大的差距。事实上,欧洲央行之前的宽松政策根本没有成功。

欧洲央行官方承认现在市场上的债券供给量不足,而证券价格又已接近历史高点,这就让情况变得非常危急。

ZeroHedge解释了日本央行怎么就突然遇到了麻烦。美国银行一名利率分析师说,“日本政府退休投资基金(GPIF)已经把手中能抛的债券都抛完了,那么现在的重点是,还有谁有能力继续抛售债券?除非日本邮政银行(Japan PostBank)卖掉手中的日本国债,否则日本央行将无法继续实行货币刺激。”

“在6到9个月内,当市场再次陷入颓势,所有人都期待日本央行会采取更多措施时,专家组会“突然”发现,目前实施的量化宽松面临的最大问题是,这种量化宽松根本难以为继,更别提进一步扩大、提升。除非日本央行能找到更多的债券供给方,比如让日本国债的最大持有者——日本政府养老基金——卖掉手中的债券,或者让日本邮政银行(日本国债的第二大持有者)抛掉手中的45万亿日元的日本国债,日本的量化质化宽松政策(QQE)才有可能继续下去。

然而,就算日本邮政银行把这45万亿日元的国债都悉数卖掉,这也只能让日本央行的量宽政策持续三个月。接下来怎么办?还有什么养老基金的大笔持有,可以让日本央行的量宽政策持续到2016年、2017年?答案是:越来越少。

早在2014年10月,我们就警告说下一场噩梦将降临在日本央行(然后是欧洲央行、美联储,以及其他实行资产货币化的中央银行)头上。当时,我们说最大的风险是可货币化的资产供给不足。

我们引用日本东京宏顾问首席经济学家大久保卓治的话说,以目前资产货币化的规模,日本央行持有的国债数量,到2018年时可占到日本政府债券市场总额的一半。他补充说:“日本央行已基本宣布,日本要在2018年以前解决其面临的长期问题,否则日本就有可能走向失败。”

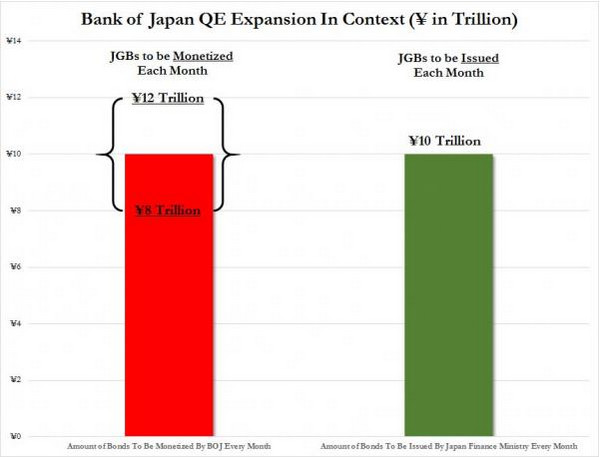

图1

以下是总结:

如果别无选择且只能推行量化宽松的话,日本央行不会扩大量化宽松——就像美联储的干预政策导致了美国政府债券市场的短期不流动一样——尤其是在目前日本政府债券市场极度缺乏流动性,而且情况只会一天天恶化的情况下。所有这些,都会让日本债券市场的风险价值经历大震荡。这对日本国债而言是一种外源性事件,因为市场会意识到现有的债券供给不足是何其严重。

我们不指望媒体能够为日本以及其他国家央行,看到这篇分析的深远之处,只是希望到2016年夏天时,各方都能成熟点。

国际货币基金组织(IMF)公布了Serkan Arslanalp和Dennis Botman撰写的工作报告,证实了我们昨天所做的判断:

IMF经济学家表示,因为国内债券供应不足,日本央行可能要在未来几年减慢买债计划的步伐。

就职于IMF的经济学家Serkan Arslanalp和Dennis Botman说,出于抵押需要、资产配置目标以及资产负债管理的要求,日本的银行、养老金和保险公司都要购买一定量的政府债券。

以下是报告的内容节选:

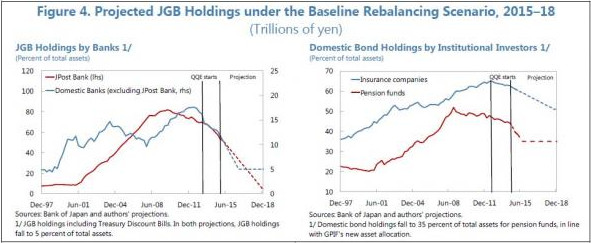

我们构造一个很实际的再平衡情景模型,认为由于日本银行需要遵守抵押物要求,保险公司需要符合资产负债管理要求,以及大型养老基金需要公布资产配置目标,日本央行可能要在2017年或2018年,逐渐减弱其买债计划。

由于日本银行需要持有一定量抵押物、保险公司要符合资产负债管理要求,养老基金要公布资产配置目前,市场上存在债券供给不足的问题。因此,日本央行的买债计划能否持续下去,也就成为一个问题。

让我们再回到彭博社的报道:

日本央行行长黑田东彦5月曾表示,他预计在购买政府债券的问题上,央行不会遇到任何障碍。但IMF、日本最大券商野村控股有限公司,以及法国巴黎银行等金融机构,都对这次史无前例的买债计划的可持续性提出了质疑。

让我们再回到IMF的报告,它指出,日本的证券市场规模非常有限,其中,高质量的抵押资产只有日本国债。由于大量的日本国债都被日本央行买走,国债可能出现供需不平衡的问题,日本央行要达到货币宽松目的的能力就有可能受到制约。而这种掣肘,大概已经在日本国债异常低的收益率中体现了出来。目前,日本国债的期限溢价是负数,国债市场流动性也有明显减少的迹象。

某种程度上,市场可能已经预计到日本的买债计划受到了限制,以及通胀预期会上升。这可能会减轻投资者对投资组合的风险分散偏好,并创造出一个会削弱日本央行目标的自我实现周期。

或许会有人对IMF发出的警告感到惊讶,并对日本央行为何会让自己陷入如此境地感到不解。以下就是解释:

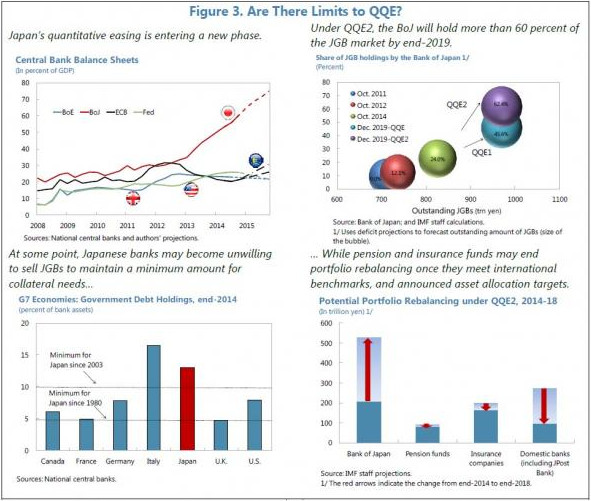

目前,日本央行在政府债券市场中的份额类似于美联储,但仍然低于英格兰银行实施量化宽松计划的最高潮时期。事实上,英格兰银行在英国债券市场的持有份额一度占到40%,却没有对市场造成明显伤害。但日本则截然不同。截至2014年底,日本央行持有的日本国债占政府债券总量的四分之一。以目前的速度,到2016年底,日本央行持有的日本国债数量将占到政府债券总量的40%,而到2018年底,这一数值会接近60%。换句话说,2016年以后,日本央行在政府债券市场中的主导地位,将史无前例地跻身主要发达经济体行列之中。

图2

目前,日本央行的最大问题不是买债,而是市场上根本没有足够多的债券可以购买。在日本推行第一轮量化质化宽松政策(QQE1)的时候,日本央行的国债净购买量中,只有5%来自机构投资者。与此相比,在QQE2中,2014年10月至2015年3月间,近40%的净买债来自机构投资者。

图3

于是,事情又回到了日本央行本身。因为日本央行已经买下了官方机构能提供的全部债券,而且倒计时已经开始:

鉴于日本央行在第二轮量化质化宽松政策中的买债速度,以及政府计划发行的债券额度(根据国际货币基金组织世界经济展望预测的2015年4月财政赤字),我们预计2018年底以前,日本国债数量可以减少220万亿日元。此外,日本的保险公司和养老基金可以将政府债券的持有量减少44万亿日元,银行也可以在2018年底以前卖掉176万亿日元国债。这将使他们对日本国债持有量占总资产的比例下降到5%以下。到那时,日本央行或许就不得不退出买债计划了。

图4

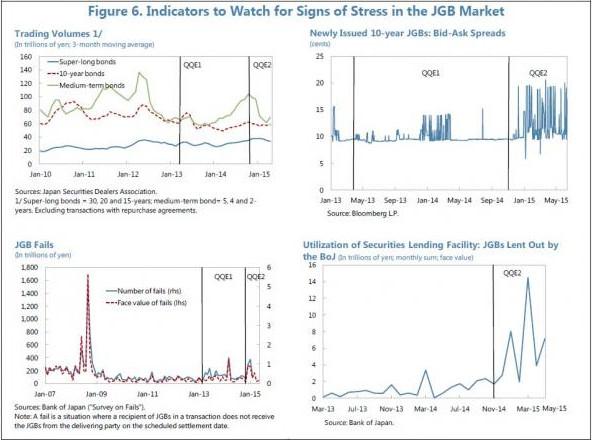

接下来,便是关于流动性的问题。

由于日本央行上升成为日本国债市场的主导者,市场流动性便会因此受到影响。这意味着,任何经济意外都可能引发日本政府债券的收益率出现大幅波动。正如IMF在2012年所指出的,安全资产的供求失衡,可能导致融资市场抵押品质量恶化,出现更多短期波动、羊群效应和悬崖效应。如果低利率一直持续下去,且金融市场不确定性增加,资产供应不平衡可以提高市场发生震荡的频率,并导致资产价格出现大幅波动。

也就是说,如果除了量化宽松而再无其他选择的话,日本央行至少不会扩大量化宽松,而只能选择逐渐减弱量化宽松。 就像美联储的干预政策曾导致美国政府债券市场缺乏流动性一样——而现在日本的政府债券市场根本不存在流动性,且情况正在变得越来越糟。

图6

国际货币基金组织的报告,为我们观察日本国债的糟糕流动性提供了参考。

IMF报告认为,日本央行可以通过延长持有债券的期限,或者扩大抵押物的范围,以及购买债券以外的其他资产来让量化宽松继续下去。“日本当局可以把购买计划扩大至私人资产。目前,日本的公司债[0.07%]券规模相对有限。因此,这要求日本快速启动抵押贷款市场的证券化,以及中小企业银行贷款的证券化,这些都可以为日本央行的买债计划提供更多资产类别。”

但最大的风险不是日本央行还可以对什么资产实行货币化——当然,日本政府可以不停地创造出可货币化的资产池。但是,当整个局面都从债券买入转向卖出的时候,又会发生什么呢?

一旦日本央行开始退出量化宽松,市场可能会从债券供应不足转向供应过剩、期限溢价飙升的情况。这取决于日本央行是否会缩减其资产负债表规模,以及日本中短期的财政赤字状况。

到2018年,日本央行的市场流动性将成为全球最差的(因为日本央行将持有市场上60%以上的有价证券)。对此,IMF最后警告说,“市场条件若出现这种变化,债券市场收益率可能急剧飙升。”

到那时,日本央行就终于失控了。换句话说,对冲基金巨头海曼资本(Hayman Capital)创始人Kyle Bass预期已久的日本债务危机,可能终将在2到3年内爆发。

让我们暂时不考虑日本这场游戏的最终结局。美国银行早前说,“日本央行基本上宣布,日本需要在2018年前解决这个长期问题,否则就将走向灭亡。”对于安倍晋三来说更糟的是,他的安倍经济学完全失掉信誉的日子已经不远了。

然后会发生什么?正如法国巴黎银行在8月28日的报告中写道,“一旦外国投资者对安倍经济学失去信心,资本外流很可能让日本股市毁于一旦,这类似于我们在2007年至2009年间观察到的情况。”

随之,灾难便会从日本向全世界蔓延开来,各国央行都将面对同一个问题:谁应该对下一轮货币化负责?

欧洲央行已经承认,他们很难再找到新的债券供应。除此了退出量化宽松政策,他们别无选择。无论是国内资产,还是全球资产,都将遭遇下行压力。

现在,一切都在走下坡路。不仅日本,其它对“安全抵押品”实行货币化的央行们也是如此。这解释了美联储为什么迫不及待想加息的原因:这样的话,在其它央行都倒掉的时候,美联储便可以弄一些更多的量化宽松出来。(克克)